网络互保平台频遭监管点名 资金监管成难题

- 发布时间:2016-04-15 08:56:33 来源:中国青年网 责任编辑:书海

◎每经实习记者 袁园

“人人保我,我保人人”、“我们不是保险,也不是公益”、“共享经济”……这些便是网络互保平台为自己打上的标签。

在这些美好愿景的引导下,发展会员、共同保障成为他们的主要目标。然而,理想很丰满,现实却很骨感。网络互保平台在运营中不断面临质疑,似乎总也无法摆脱“不透明”、“无持续性”等责难。即便是已经加入这些平台的会员也表示,“不清楚资金去向,也不太明白如何退出。”更糟糕的是,这些平台还时时面临监管部门的“特殊照顾”。

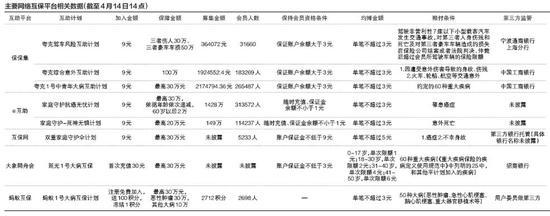

即便如此,网络互保平台的数量近些年非但没有减少,反而不断增加。《每日经济新闻》记者注意到,除e互保、互保网、保保集等成立多年的平台外,还有壁虎互保、人人互保等多家平台即将上线。

那么,互保平台的运营模式究竟是怎样的?它能给会员带来哪些切实的保障?其生命力为何如此顽强?又是什么样的风险令监管层一再对其点名?为解答这些问题,《每日经济新闻》记者针对几家典型的网络互保平台进行了深入调查。

●赔付条件较严苛

记者登录相关平台网站了解到,“低保费、高保障”几乎是这些平台宣传时的标准用语,其“互保计划”多是针对重大疾病、意外身故或癌症等风险。

比如,e互保推出的“家庭守护死神无惧计划”显示,会员加入年龄限制在18~50周岁,会员应持续充值以保持会员资格,账户保证金不低于9元。该计划的主要原理是——会员共同出资、风险共担。计划项下的会员一旦遭遇不幸意外身故,则由计划项下的所有会员共同出资对其赔付,每人每次均摊不超过3元,互保金最高为20万元,具体募集金额需要根据会员数量来定。

根据要求,互保金额按照每人均摊不超过3元的方式计算。这也意味着,至少要有约6.67万人加入该计划,才可募集到20万元的互保金。会员越多,均摊到每个人身上的金额就越少。反之,如果加入人数不足6.67万,互保金则只能按每人3元封顶的原则募集,即互保金总额将无法达到20万元。

上述互保计划显示,一旦会员遭遇意外身故,则可由互保会员的法定继承人在15日之内通过网页、微信端、客服等方式提交互保申请表;按照要求提交事件证明材料;随后,再由第三方评估机构或专业人员进行评估。如果没有问题,则进行公示募资,从会员的平台个人账户上划拨互保金,再通过平台转账给申请人。

需要注意的是,该项计划对“意外身故”的条件进行了多种限制。比如:他人对互保会员的故意杀害、故意伤害;互保会员猝死;互保会员药物过敏、医疗事故、精神和行为障碍等均不在赔付范围内。对此,客服人员表示,这款计划主要是针对意外身故,会员个人原因导致的身故不在赔付范围内,至于详细原因,客服表示无权回复。

记者随后查阅多家平台相关资料发现,几乎所有的互保平台都遵循这样的流程,只是保障内容有所不同。比如,某平台推出的“大病互保计划”,对保障的疾病进行了详细的说明和范围限制,对加入的会员资格也有一个谨慎的筛选流程,通常需要180天的等待期。

●充值容易取现难

《每日经济新闻》记者在注册时发现,所有互保平台都要求注册者提供个人的手机号、姓名、身份证号以及邮箱等信息。此外,部分平台还绑定了微信端,会员需要通过银行转账、微信支付等多种方式充值,这就意味着会员会有更多个人资料被平台掌握。同时,部分平台公示的互保事件划款公示信息栏中,还会标出会员的姓名、职业证件号、家庭住址、病历资料等多种私人信息。

互保平台的上述做法也许是为了信息透明,毕竟互保计划的会员都是通过网站注册的,互相之间一般并不认识,披露出详细的个人信息有利于会员之间的互相监督,保证出险赔付资金的透明化。但记者并未发现互保平台对会员注册时的个人身份信息的安全保存作出过多解释,也没有说明信息泄露后的责任划分和需要承担的后果。而且记者在注册后,即被互保平台客服人员拉入了官方微信群和QQ群。

此外,值得注意的是,加入互保计划和充值均是比较容易的,但在退出并取现时则会遇到很多麻烦。

《每日经济新闻》记者随机加入了一个互保计划,并按照要求充入9元之后,发现个人账户确实显示余额是9元,但若要退出计划、收回自己充的9元钱时,却遇到问题。平台显示,取出资金时要收取“1%+2元”一笔的手续费。记者随后又注册了多家平台,在试图取出资金时均遇到类似难题。有的平台要收取2%的手续费,且账户余额低于50元不能取现;有的平台则直接没有取现通道,仅显示充值页面,在退出计划时也未显示账户资金退给个人账户的提示。

“充到账户的钱是不能退出的。”一位参与互保计划的会员告诉记者,自己加入了很多这样的组织,主要是为了做公益,不是为了钱。还有一位会员表示,自己充了30元之后就没再管,不太清楚退出的方式。

多家互保平台网站上显示,会员账户资金保持9元或者3元左右就可持续维持会员资格,如果少于规定金额并且没有持续充值,则被认为是自动退出或者放弃互保计划。当然,会员也可选择自主退出,但对会员账户剩余资金如何处理则没有详细说明。

●资金去向缺乏监管

除取现困难外,互保计划资金去向也存在不透明问题。

在记者加入计划和充值时,基本走的都是微信途径,仅有个别平台添加了银行卡付款途径,而且微信对应的一般是互保平台设置的企业账号。充值完成后,虽然个人账户里显示的金额跟充值金额一样,但这些钱究竟是否进入了公共账号,会员本人并不清楚。

多家互保平台信息显示,会员充值资金是由第三方来监管的,资金绝对安全。不过,记者在一个宣称由第三方支付公司监管资金的互保平台充值时,并未跳出第三方支付公司的支付页面,而是直接走的微信转账,交易完成后,微信仅能给出交易信息。

“资金绝对是安全的。”互保网工作人员向记者表示,会员的这些资金都进入了互保计划会员保证金的专管账户,个人账户余额就是充值保证金账户的证明,不会出问题。不过,对于资金的具体安全保障措施以及去向等问题,上述工作人员并未给予答复。

值得一提的是,此前,监管部门在提示相关风险时表示,部分平台通过吸纳会员费在公司内部形成资金池,由于其收费、开户等所有经营行为脱离了金融保险监管,如果存在非法集资或其他诈骗行为,消费者利益将受到极大侵害。

●运营企业多无保险资质

即便会员不求更多的赔付,是本着做公益的心态来加入网络互保,然而网络互保平台的运营资质却是一个不能回避的问题。

业内人士指出,所谓相互保险,是指投保人以互相帮助、共摊风险为目的,为自己办理保险而合作成立的法人组织,主要是为社会公众提供风险保障,而不是提供高额投资回报。网上运营的网络互保平台虽然打的不是保险的旗号,但也属于“类保险”互保服务,同样需要有保险业务经营资质。由于监管部门对这类保险的审核门槛较高,态度也较为谨慎,因此目前获得相关牌照的企业并不多,国内获批的仅有阳光农业相互保险一家。虽有多家险企和互保保险公司表示已递交了申请,但仍未有企业真正拿到牌照。

《每日经济新闻》记者梳理多家网络互保平台工商资料发现,运营这些平台的企业,其经营范围各不相同。有的企业注册的是信息科技公司,经营范围是科技类应用软件的开发、设计和交易等;有的企业注册的是文化传播公司,经营范围是文化活动的组织与策划、学术交流活动的组织、培训活动的组织、广告制作服务等。

而《保险法》明确规定,设立保险公司应当经国务院保险监督管理机构批准,并根据保险公司的业务范围、经营规模,调整其注册资本的限额。

“‘类互保保险组织’平台均是无‘照’经营,而且明显触犯法律,这些在《刑法》中都有明确规定。”北京大成律师事务所律师张建民表示。

●商业模式尚在探索中

在经营资质之外,这些互保平台的盈利模式也是一个问题。就目前在平台来看,其对盈利方式并未进行披露。

大象同舟会的一位发起人表示,做这个主要是为了公益,现在平台的会员还较少,自己做没有什么压力。平台壮大后,希望通过众筹的方式运作。他还表示,后期会在全国各省招募会长和经营人员,让这些人来组织和发展会员。

一位业内人士告诉记者,现在这些平台基本都是商业运营,或是有企业直接投资;或是拿天使投资。总的来说,这些都是非盈利模式,且不具有持续性。

必互保险和抗癌公社创始人也曾对媒体回应,相互保险不是慈善,是互益组织。相互保险组织收取会费是必须的,运营有其内在规律。但对于如何保持基本的资金运作,其并没有给出清晰的说明。

按照国外的运营模式,互保公司与股份保险公司有较大差异。互保公司没有股东,目的不在盈利,而在于为投保人提供低价保险产品,避免非法索赔。

●专家:两途径可合法发展

基于信息安全、资金去向等多方面原因,监管部门十分关注此类组织。

保监会在此前的风险提示中表示,现有“互保计划”经营主体没有纳入保险监管范畴,部分经营主体的业务模式存在不可持续性,相关承诺履行和资金安全难以有效保障,且个人信息保密机制不完善,容易引发会员纠纷,蕴含一定的潜在风险。

事实上,监管部门的态度也不是“一 刀切”。对于相互保险的发展,监管部门的态度还是十分明确的,即要不断促进这一行业的发展。

“保监会、卫计委等多个部门都很支持相互保险的发展,毕竟这有利于国计民生,是惠及百姓的。”一位保险业专家对记者表示,目前的问题是让其如何发展,或者说如何合法、正当地发展。

北京工商大学保险学系教授王绪瑾表示,“类保险”形式的网络互保也是保险,这种形式想要合法化发展有两个途径:一、积极筹备、合理沟通,向监管部门申请相关牌照,获得运营相互保险的资格;二、可以选择与传统保险公司或保险经纪公司合作开展保险业务。

“监管(部门)不断提示网络互保存在风险,是因为其确实存在一些问题,但不代表监管部门要禁止网络互保这一形式,最终还是要让其合法经营。”王绪瑾表示。