中概股“回归”三层溢价套利 承诺高业绩难支撑

- 发布时间:2016-05-10 07:49:28 来源:海外网 责任编辑:书海

本报记者安丽芬广州报道

5月9日,搜房旗下资产借壳标的万里股份(600847.SH)从涨逾6%被数笔卖单拍到了跌停,而前三个交易日其均是一字涨停。另外,正在运作收购中星技术的综艺股份(600770.SH)跌停、正在运作收购学大教育的银润投资(000526.SZ)跌幅也超4%。

重要的政策因素则是,上周五,证监会表态要对海外上市的红筹企业通过IPO、并购重组回归A股市场可能引起的影响进行深入分析研究。

这也意味着,继注册制暂缓、战兴板搁浅、换汇难办等三个回归障碍后,中概股回归又将迎来第四个障碍——证监会也表态需要“深入分析研究”。

为什么中概股回归被广为质疑且屡屡受阻?近期,其更是被指是A股壳价暴涨的一大推手?在业内人士看来,中概股估值跨市场套利导致壳价虚高,带动私有化的成本也在上涨,而部分中概股的业绩难以支撑其作出的高额承诺。

证监会在表态中也提及,海外上市的红筹企业境内外市场存在明显价差,并将“壳资源炒作”紧放其后。

三层溢价

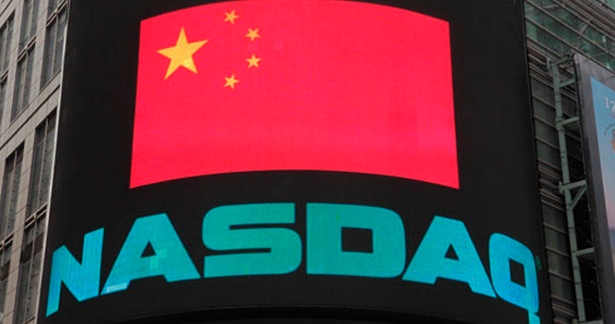

相对于H股、美股,A股的普遍高估值市场共知。因此,在海外享受不到高估值之际,回归成为很多中概股的首选。

分众传媒(002027.SZ)借壳七喜控股、巨人网络借壳世纪游轮(002558.SZ)成为中概股回归A股的两大标杆案例,前者令七喜控股拉出7个涨停板、后者令世纪游轮拉出20个涨停板。

2015年12月16日,世纪游轮达到历史最高价231.1元/股,对应总市值为1176亿元,是巨人网络从纽交所退市时市值的6.4倍;2015年11月23日,分众传媒创下历史最高价62.34元/股,对应总市值为2724亿元,是其从纳斯达克退市时市值的近17倍。

A股投资者给予中概股的估值溢价令人咋舌,而这类估值套利的现象愈演愈烈,特别是一些中概股估值在短期内跃升很大。

5月4日,综艺股份公告称,公司拟以支付现金及发行股份的方式作价101亿元收购中星技术100%股权,较2015年末净资产账面价值4.7亿元预估增值率近21倍。另外,其原控股股东北京中星微2015年12月从美国纳斯达克市场退市时对应的估值为29.34亿,其更为核心的芯片业务还不在此次重组范畴。当日复牌,综艺股份大跌, 5月6日和9日更是连续两天跌停。

“中星技术短期内估值跃升太大,恶化了中概股回归的风气。”某券商一位投行人士指出,这些现象亟待监管层出台政策规范。

5月4日,万里股份也公告了重大重组预案,拟非公开发行股份的方式购买搜房房天下持有的部分资产,拟置入资产以2015年12月31日为评估基准日的预估值为161.8亿元。5月3日,搜房网的总市值为23亿美元,约合人民币150亿元。也就是说,置入万里股份的部分资产就高于搜房网在美总市值。

香颂资本执行董事沈萌指出,中概股回归A股存在明显的估值跨市场套利,近期更是导致壳价虚高,从而带动私有化过程的成本也在上涨。

“壳看到中概股排队回归,心理价位就猛涨;壳成本高了,估值就要拔高;估值高了,私有化价格就不能低了。最后是A股中小股东补贴海外中小股东。”沈萌指出,从保护中小股东角度讲,监管层也应该给中概股借壳降降温。

回归的中概股普遍是大块头,因此承诺的净利润动辄七八亿元甚至10亿元以上,集体回归寻壳,导致壳价飞涨,而买壳的费用也会摊派到私有化的参与方。

因此,中概股回归中,实则有三部分溢价:首先是私有化过程存在溢价,其次是私有化资产跨市场的估值溢价,最后则是回归A股借壳时的壳成本溢价。

据21世纪经济报道记者统计,2015年以来,宣布私有化的30多家中概股里,绝大部分的要约收高价较前一日收盘价是溢价,其中学大教育、航美传媒集团等溢价高达70%以上。为数不多的虽然是折价私有化,但是折价幅度非常小,基本在15%以内。

业绩支撑存难度

中概股回归过程存在着层层溢价,可是业绩是否能支撑广受质疑。

比如中星微电子在美国上市多年, 2011年至2013年每年都是亏损状态,2014年才盈利470万美元。不过,中星技术承诺2016年-2018年扣非后净利润分别高达3.45亿元、5.58亿元和9.16亿元。

4月7日,上交所向综艺股份发出问询函,就标的资产综艺股份增值率超20倍的合理性、盈利预测的可靠性等问题要求上市公司及独立财务顾问逐一说明。

另外,借壳万里股份的搜房部分资产2016年-2018年承诺扣非后净利润分别为8亿元、10.4亿元和13.52亿元,而该部分资产2013年-2015年前三季度的净利润分别为11.3亿元、9.5亿元和5亿元。数据显示,搜房置入万里股份的部分资产已呈现下滑趋势。

因业绩下滑明显,巨人网络借壳世纪游轮也遭到监管层的问询。2013年、2014年、2015年前三季度,巨人网络扣非后的净利润分别为12.09亿元、10.02亿元、5.08亿元。2014年,扣非后净利润同比下降17.12%,并预测2015年业绩进一步下滑,营业收入、扣非后净利润分别同比下降约17%、39%。不过,其承诺2016-2018年实现的扣非后净利润分别不低于10亿元、12亿元和15亿元。

“回归的中概股很多存在业绩下滑、交投不活跃的问题,本来已经不受海外投资者的欢迎。此时回来,对A股投资者非常不利。如果转型不济,回归后如何实现高额的业绩承诺。”上海某券商并购部负责人表示,一旦实现不了,计提商誉减值,又会损害中小股东利益。

由于并购重组的标的一般采用收益法,因此高作价的背后实则是对赌期的高额承诺利润。“如果不拔高业绩承诺,估值就会降低,结果就是难以覆盖壳成本。”沈萌指出。

值得注意的是,监管层已经高度关注到中概股回归所带来的一系列效应。5月6日,证监会新闻发言人张晓军表示,“市场对海外上市的红筹企业通过并购重组回到A股提出了一些质疑,认为这类企业回归A股市场有较大的特殊性,境内外市场的明显价差、壳资源炒作等现象应当予以高度关注。”

- 股票名称 最新价 涨跌幅